Há duas décadas, a necessidade de uma Reforma Tributária vem ganhando destaque na agenda política. Entre o governo e o setor privado, tornou-se consenso que o sistema de arrecadação de impostos brasileiro é um emaranhado de tributos e de alíquotas já defasados e que, portanto, precisam passar por modificações substanciais para um modelo de tributação mais justo e proporcional. Neste ano, as discussões ganharam corpo e chegaram com força ao Congresso Nacional. A expectativa é de que o Brasil tenha um novo sistema tributário ainda em 2020. Mas qual o modelo ideal?

Hoje, três propostas de Reforma

Tributária tramitam, sendo duas Propostas de Emenda à Constituição (PEC),

apresentadas por parlamentares, e outra defendida pelo governo federal. Desde

então, a FAEP tem acompanhado o debate, promovendo o estudo aprofundado de cada

proposta e, principalmente, aferindo os impactos de cada uma no setor

agropecuário.

Segundo dados do Instituto

Brasileiro de Geografia e Estatísticas (IBGE), só em 2018, todas as cadeias do

agronegócio recolheram R$ 489 bilhões em tributos, 21,5% de tudo o que foi

arrecadado no Brasil. Em contrapartida, o agronegócio ainda é pouco beneficiado

no que diz respeito a subsídios tributários: o setor fica com 9,7% das

isenções.

Para a FAEP, a reforma é

necessária, mas não pode haver aumento da carga tributária sobre o agronegócio,

que já suporta um volume excessivo de impostos. Isso afetaria a competitividade

dos diversos produtos, dos grãos às carnes, do leite aos produtos florestais. O

impacto negativo no setor rural, por sua vez, comprometeria o desenvolvimento

econômico do país.

“Tributar alimentos é tributar a fome do povo. A carga tributária em cima do alimento não pode ser alta, pois não podemos exportar isso”, salienta Ágide Meneguette, presidente da FAEP. “O que queremos é uma reforma tributária justa, que seja um instrumento para o desenvolvimento do país e que venha acompanhada por uma profunda reforma administrativa que reduza, de verdade, o insuportável custo da máquina pública”, completa.

Antes de ir às propostas, entenda o que é o Valor Agregado

É a diferença entre o preço de

venda do bem e o preço pago pelos insumos. Hoje, de modo geral, a tributação

incide em todas as etapas da cadeia produtiva. As reformas pretendem que a

cobrança passe a ser feita apenas sobre a riqueza gerada em cada etapa da

produção, o que é conhecido como Imposto sobre o Valor Agregado (IVA).

PEC-45

Dentre as três propostas

encaminhadas ao Congresso, a mais prejudicial ao setor agropecuário é a PEC-45,

que tramita na Câmara dos Deputados. A proposta prevê a substituição de cinco

impostos (IPI, PIS, Cofins, ICMS e ISS) por um novo tributo, o Imposto sobre

Bens e Serviços (IBS), com alíquota única de 25%. Além disso, a PEC-45 acaba

com benefícios tributários, hoje concedidos, por exemplo, na aquisição de

máquinas e implementos agrícolas, insumos e produtos agropecuários.

“É uma proposta que coloca no

mesmo balaio todos os setores e não prevê manutenção de isenção de tributos”,

aponta o técnico do Departamento Técnico Econômico (DTE) do Sistema

FAEP/SENAR-PR Luiz Eliezer Ferreira. A proposta “vai na contramão” do que

acontece em outros países que adotam a metodologia do chamado Imposto do Valor

Agregado. “Isso é bastante nocivo ao agronegócio, que produz itens de primeira

necessidade, especialmente na área de alimentação, energia, entre outros”,

acrescenta Ferreira.

Um estudo da Confederação

Nacional da Agricultura (CNA) aponta que a aplicação da alíquota única de 25% e

o fim dos benefícios tributários devem implicar em prejuízos diretos ao

agronegócio, como aumento de custos de produção e queda na rentabilidade das

culturas. No caso da produção de soja e milho, por exemplo, os custos de

produção devem subir 17% em Cascavel, Oeste do Paraná. O peso também atingiria

outras cadeias: o aumento estimado dos custos gira em torno de 11% na pecuária

leiteira (com referência em praças mineiras), 7% na cana-de-açúcar (tendo como

referência Ituverava, no Estado de São Paulo) e 5% na pecuária de corte, fase

de cria (praça de Itamaraju, na Bahia).

No caso da rentabilidade, os

efeitos também podem ser bastante severos para os produtores que cultivam soja

e milho. Tomando como base Cascavel, a CNA projeta que os agricultores

amargariam queda de 120,9% na rentabilidade, passando a trabalhar com margem

líquida negativa, ou seja, ficariam no vermelho. Um sojicultor que tenha, hoje,

uma rentabilidade de R$ 28,4 mil passaria a ter prejuízo de R$ 5,9 mil. O

encolhimento da renda dos produtores também atingiria significativamente outras

cadeias, como avicultura e suinocultura.

“Com a adoção do IBS, sem a

possibilidade de qualquer tipo de benefício tributário, a carga de impostos

para o setor agropecuário se elevará consideravelmente, provocando o aumento

dos custos de produção. Além disso, esse modelo vai exigir mais capital de

custeio do produtor rural”, aponta coordenador econômico da CNA, Renato

Conchon. Além do IBS, a PEC-45 prevê um imposto seletivo que incidiria sobre

determinados produtos, como forma de desestimular o consumo. Juntamente com

cigarros, bebidas alcoólicas e armas, também seriam tributados os defensivos

agropecuários, alimentos com alto teor de açúcar e de gordura. Ou seja, o novo

imposto pesaria sobre um importante insumo agropecuário e afetaria produtos

para os quais o setor agropecuário fornece matérias-primas.

Além disso, a PEC-45 propõe o fim

da desoneração dos itens que compõem a cesta básica, hoje, isentos de

tributação. Com a incidência de impostos sobre esses produtos, a cesta básica

deve ficar 22,7% mais cara, segundo projeção do Instituto Brasileiro de

Planejamento Tributário (IBPT). Isso deve afetar mais diretamente as famílias

com renda de até R$ 5,7 mil, que, proporcionalmente, têm mais despesas com

alimentação. Diante deste cenário, a CNA projeta um reflexo direto na inflação,

com alta de 1 ponto percentual em um ano.

“Aplicando o imposto sobre os

alimentos da cesta básica, o varejo repassará esses aumentos de preço ao

consumidor. Hoje, mais de 71% das famílias brasileiras recebem até R$ 5,7 mil,

as que mais gastam com alimentação”, diz Conchon.

A proposta institui, também, a

obrigatoriedade de que produtores rurais passem a fazer contabilidade mensal,

abrindo empresa formalmente na junta comercial – o que oneraria ainda mais

atividade. Hoje, produtores rurais de ciclo curto (inferior a dois anos) não

precisam formalizar este tipo de contabilidade.

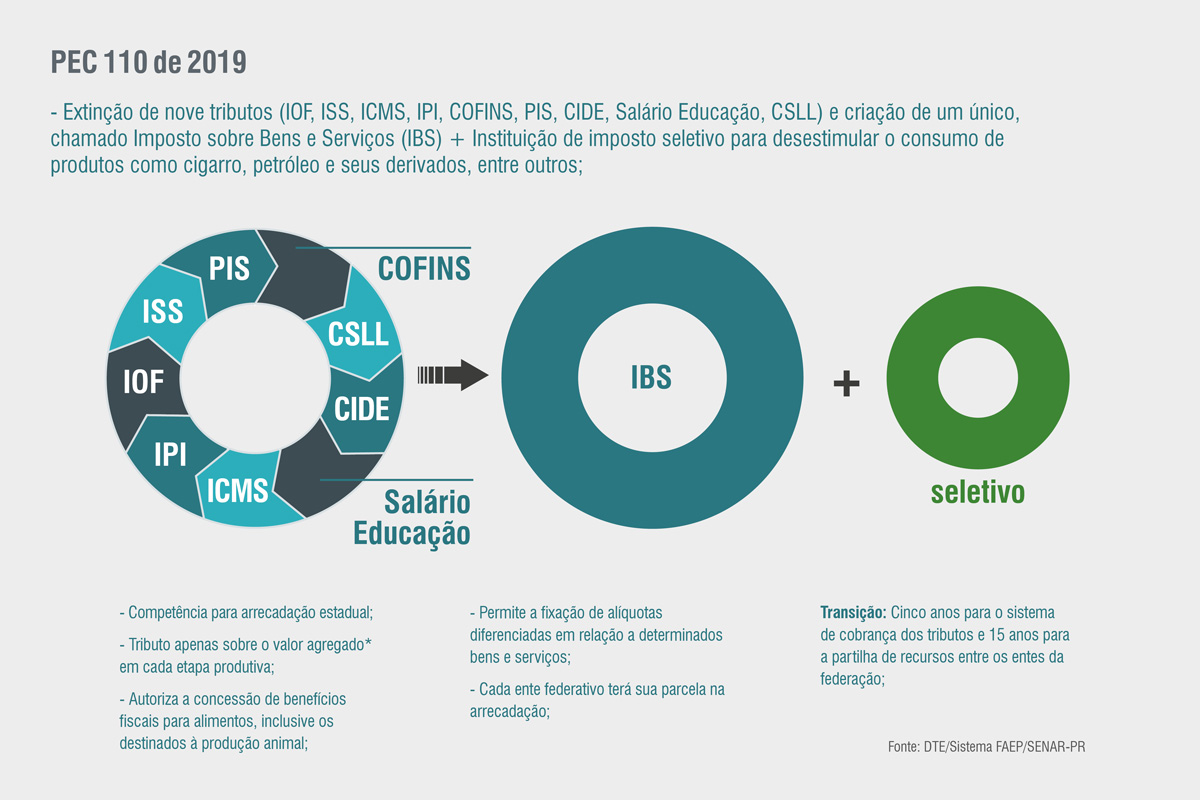

PEC-110

A PEC-110 prevê a unificação de

nove tributos, que passariam a ser substituídos por um imposto único, também

chamado de IBS. Segundo a Fundação Getúlio Vargas (FGV), a alíquota pode passar

de 28%, mas alguns produtos teriam tributação padronizada, caso de alimentos

(inclusive os destinados à alimentação animal) e medicamentos, cuja alíquota

prevista é de até 4%. Transporte urbano, saneamento básico e educação também

teriam carga tributária reduzidas. Além disso, insumos agropecuários ficariam

de fora, não sofrendo incidência do IBS.

De acordo com o modelo desenhado

pela PEC-110, a competência de arrecadação dos tributos é estadual, por meio da

criação de um comitê gestor. Apesar disso, a receita de alguns impostos, como o

Imposto sobre a Propriedade de Veículos Automotores (IPVA) passaria aos

municípios. O novo sistema de cobrança de tributos seria implantado em um prazo

de cinco anos. A proposta prevê que a partilha do recurso entre os entes

federativos seja efetivada em até 15 anos.

“Esse conjunto de propostas prevê

a permissão também de alíquotas diferenciadas a depender do setor. Então, do

ponto de vista do setor do agronegócio, a PEC-110 é um pouco mais palatável”,

analisa Ferreira. Apesar disso, a proposta tem alguns pontos especiais que

merecem ser melhor discutidos, como a distribuição dos recursos e o

aproveitamento de crédito por parte do produtor. “Mas, de modo geral, ela é bem

mais favorável ao setor agropecuário, até mesmo do ponto de vista da transição

de regimes, que ocorreria num prazo menor”, compara o técnico do Sistema

FAEP/SENAR-PR.

“O problema dessa proposta é que

boa parte das medidas previstas precisa ser regulamentada por leis

complementares, que podem distorcer o escopo inicial da PEC. Seria importante

que o Congresso apresentasse a minuta dessas leis complementares, para que a

sociedade pudesse discuti-las”, acrescenta Conchon, da CNA.

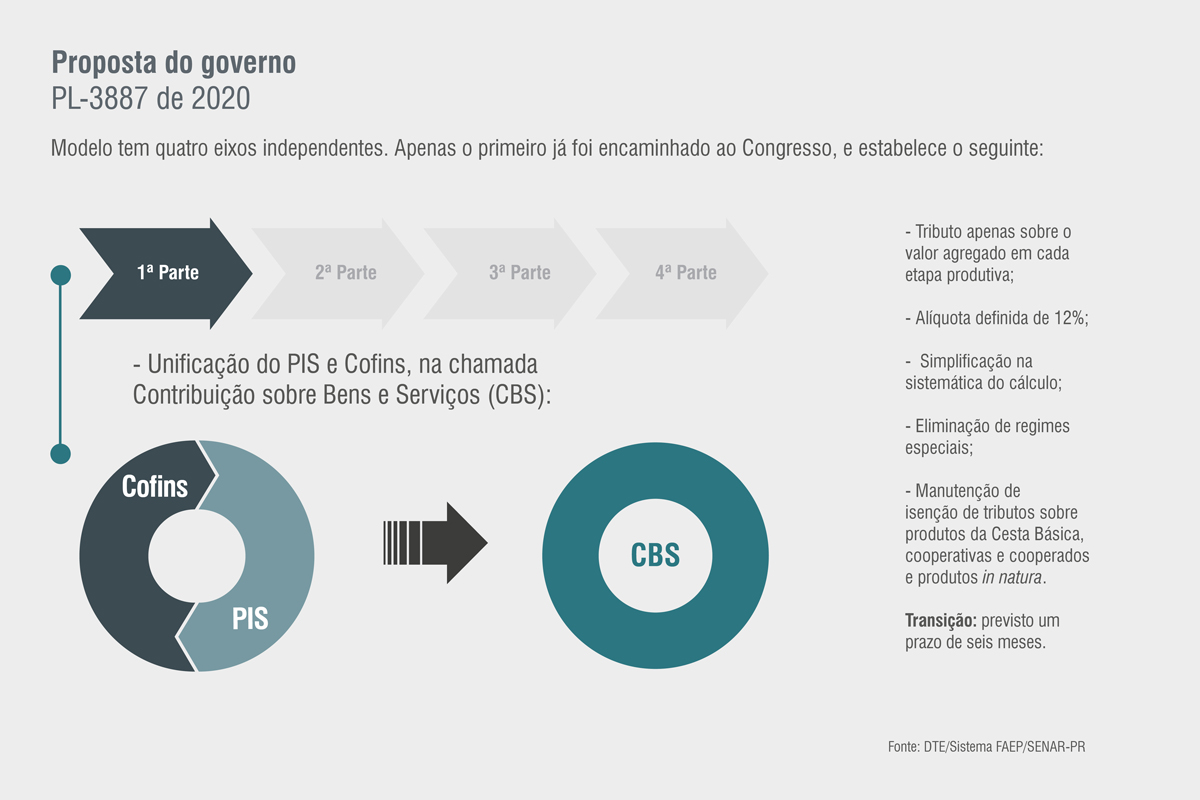

Proposta do governo

A proposta do governo federal foi

fatiada em quatro eixos, que serão encaminhados para avaliação do Congresso de

forma independente. Até agora, a primeira parte dessa proposta, formalizada por

meio do Projeto de Lei 3887/2020, prevê a substituição de dois impostos (PIS e

Cofins) pela Contribuição Sobre Bens e Serviços (CBS), com alíquota única de

12%.

O projeto mantém a isenção

tributária aos produtos que compõem a cesta básica, à operação entre

cooperativas e cooperados e à venda de produtos in natura. Além disso, a

proposta do governo prevê a simplificação sistemática do cálculo tributário e o

fim de regimes especiais.

“A proposta tem méritos ao

consolidar PIS e Confis. Porém, não traz mudanças sobre temas polêmicos, como

crédito rural, base de cálculo do ICMS e ISS e incidência da contribuição sobre

locação”, analisa Conchon. “A CBS não incidirá sobre os produtores rurais

pessoa física. Já os pessoa jurídica, incidirá a contribuição”, acrescenta.

“A alíquota única de 12% vai

majorar os tributos que o produtor já paga. É um ponto de atenção também do

aproveitamento dos créditos. Mas, não é uma emenda constitucional, está em

tramitação no Congresso e deve receber diversas emendas. Em um primeiro momento

pode parecer ruim ao setor, mas o caminhar vai dizer como se desenha”, prevê

Ferreira.

Propostas devem ser unificadas

A FAEP, em conjunto com outras

entidades representativas do setor produtivo rural, tem subsidiado

constantemente o debate em torno da Reforma Tributária junto aos parlamentares

em Brasília. Essa fase é fundamental para que a voz do campo seja ouvida pelas

lideranças políticas responsáveis por colocar, na prática, as mudanças

sugeridas. Um dos líderes nessa interlocução, o deputado federal e

vice-presidente da Frente Parlamentar Agropecuária (FPA), Sérgio Souza

(MDB-PR), acredita que o relator da Reforma Tributária, Aguinaldo Ribeiro

(PP-PB), deva juntar as propostas em uma só antes de ser apreciada em plenário.

Para Souza, a principal

preocupação da bancada ruralista é o aumento de tributo para quem produz

riquezas no campo. “Não vamos permitir que haja oneração para o setor

agropecuário. Queremos o que é justo para o nosso produtor rural”, crava. “O

produtor rural já paga e paga caro! A gente não faz essa conta, mas quando o

agricultor e o pecuarista compram uma máquina, consomem diesel, energia

elétrica, sementes, insumos, dentro disso tem uma carga tributária que chega

perto de 40%”, calcula o parlamentar.

Souza concorda que a Reforma

Tributária é necessária, e que o esforço agora deve ser para formar consensos

dentro dos diversos setores da sociedade brasileira para modernizar essa

estrutura e garantir redução nos custos de produção. “Nós precisamos fazer

algumas reformas estruturantes para desatar nós históricos, como a da

previdência e trabalhista, e, num futuro próximo, avançar com a administrativa.

Mas, antes, precisamos fazer a Reforma Tributária, a mãe de todas as reformas”,

prioriza Souza.

“Queremos o Brasil mais competitivo, um custo Brasil mais baixo. Produtor é campo. Da porteira para fora existe prejuízo de competividade. Queremos melhorar o Brasil, deixar o país mais leve e mais eficiente”, destaca Ricardo Barros (Progressista), deputado federal e líder do governo na Câmara.

Leia mais notícias sobre o agronegócio no Boletim Informativo.

A notícia Conheça as três propostas de reforma tributária e suas implicações ao agronegócio apareceu pela primeira vez em Sistema FAEP.

Fonte: Sistema FAEP