A intensidade da demanda internacional por soja continua a ser um dos fieis da balança na hora da formação dos preços e a tendência para este ano é de que essa força seja ainda maior. O ritmo das vendas norte-americanas se mostra um pouco mais lento nos últimos meses, apesar da maior competitividade dos EUA nesse momento, e as compras – ainda muito aquecidas – estão bem distribuídas entre as principais origens.

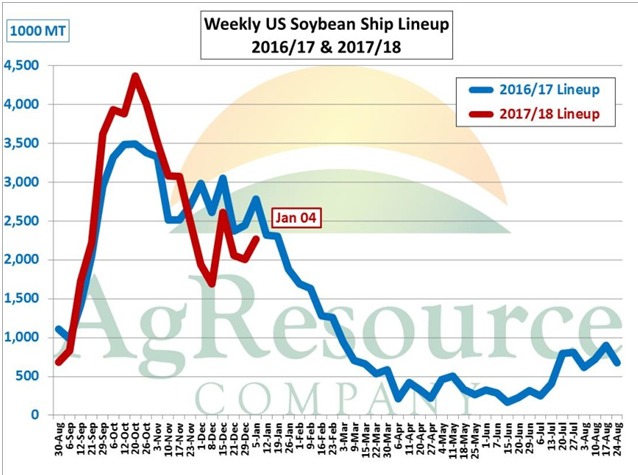

“O ritmo está bastante lento, e agora os EUA entram em uma tendência de baixar ainda mais, uma vez que o Brasil vai ter soja disponível em poucas semanas”, explica Matheus Pereira, analista de mercado da AgResource Mercosul (ARC). O gráfico abaixo mostra essa diferença entre do lineup americano entre 2016/17 e 2017/18.

Segundo os últimos números do USDA (Departamento de Agricultura dos Estados Unidos) em um boletim reportado nesta sexta-feira (5), com a atualização das vendas americanas para exportação, o total já comprometido pelo país é de 41.065,7 milhões de toneladas em toda a temporada, contra mais de 47,9 milhões há um ano. O USDA estima as exportações totais em 60,56 milhões de toneladas.

Na última semana, ainda de acordo com dados do USDA, as vendas americanas somaram pouco mais de 500 mil toneladas da safra atual, enquanto o mercado apostava em um intervalo de 600 mil a 1 milhão de toneladas.

Na contramão, a China e demais compradores ainda se mostram muito ativos, mas se concentrar-se, exclusivamente, na soja dos EUA, do Brasil ou da Argentina. “Antigamente, era claro os EUA exportarem fortemente no fim e começo de cada ano e a América do Sul tomar conta do espaço durante meados de cada ano. Hoje já está tudo mais ‘equilibrado'”, explica o analista. “Não é mais uma exclusividade dos EUA exportar soja em janeiro”, completa.

Pereira explica ainda que, nesse momento, os preços na China se mostram em 3200 yuans se a soja for proveniente dos EUA, 3220 yuans se do Brasil e 3195 yuans se da Argentina. As diferenças ainda tímidas, portanto, faz com que essa concentração de compras observadas em anos anteriores já não esteja mais tão presente nesta temporada. Já se superassem os 100 yuans, por exemplo, entre EUA e Brasil, os chineses estariam, possivelmente, mais concentrads na oleaginosa americana.

“Porém a diferença de ¥20 faz com que o chinês continue com o interesse na soja brasileira, uma vez que a qualidade de processamento e o rendimento de óleo é maior”, afirma o analista da ARC.

As expectativas para este ano é de que a China siga importando muita soja, com seus números nesse ano comercial podendo ultrapassar os 100 milhões de toneladas pela primeira vez. E esse sim poderia ser um fator, ao se confirmar, que poderia mexer efetivamente com o mercado. As margens de esmagamento são favoráveis no país, e o consumo – especialmente no setor de proteína animal – é crescente e conta ainda com um potencial forte.

Como explica o analista de mercado Marcos Araújo, da Lansing Trade Group, a demanda global por soja tem crescido cerca de 5% ao ano, nos últimos dez anos, e isso é uma notícia favorável para o mercado. “Se pegarmos um consumo mundial com crescimento de 15 milhões de toneladas por ano, isso é muito positivo”, diz. E o papel do Brasil neste aumento deverá ser cada vez mais expressivo.

“Acredito que o Brasil deva exportar 70 milhões de toneladas (na safra 2018/19), uma vez que a soja brasileira tem um ponto muito favorável que é o teor de óleo no grão. Mais de 20%, na média da soja exportada, tem um teor de 20% de óleo e o padrão internacional é de 18%, e a soja brasileira atua com um prêmio também sobre essa questão”, diz

Além disso, também neste ano vale citar, ainda como cita o analista, o teor de proteína é outro benefício do produto nacional. “Aqui no Brasil está bem bom e nos EUA, há um baixo teor de proteína, fazendo com que os importadores chineses prefiram a soja brasileira neste momento”, diz.

E para esta nova safra, a relação oferta x demanda está mais ajustada, em função de um consumo que se desenvolve de forma intensa e com os rendimentos dos países produtores da América do Sul ainda indefinidos e sob o efeito das condições climáticas no Brasil, Argentina, Paraguai e Uruguai.

“O suporte dos preços vem essencialmente do clima, mas não deixa também de ter o impulso adicional da demanda. Se pegarmos o Sudeste Asiático, Japão, Coreia do Sul, União Europeia e, principalmente, a China, as perspectivas são de um ritmo maior de embarques porque o preço está muito mais competitivo”, diz o analista de mercado Aedson Pereira, da consultoria Informa Economics.

As perspectivas para este ano de um crescimento da economia global, principalmente em países desenvolvidos, também deverá ser catalisador do consumo global de proteínas, beneficiando a demanda não só pela soja em grão, mas também de farelo e óleo de soja. Internamente, o Brasil deverá consumir cerca de 46 milhões de toneladas da oleaginosa, de acordo com números da Conab diante das expectativas de maiores plantéis e rebanhos.

“O Brasil, disparado, ainda é o principal parceiro comercial da China, aumentamos em quase 30% o volume de soja exportada, a participação brasileira no fornecimento de soja para a China continua sendo muito maior do que a americana”, complementa Pereira. “Os acordos bilaterais Brasil-China estão cada vez mais fortes. Os EUA têm medo do Brasil, não ao contrário”.

Fonte: Canal do Produtor